股权结构对并购融资方式的影响研究

绪 论

0.1 选题背景和研究意义

近年来随着中国国内资本市场的迅速发展以及国内企业并购整合意愿的不断增强,上市公司并购重组的数量逐年上升,于此同时并购重组在优化资源配置,调节产业结构方面发挥的作用也日益凸显。根据清科研究中心 2013 年 12 月 12 日发布的中国并购市场数据显示,2013 年全年国内并购共 904 起,同比上升 32.7%,涉及交易金额达 285.58 亿美元,根据 2014 年相关数据显示,中国企业并购的数量仍将持续上升。无论是海外并购还是国内并购,在并购交易中,并购企业都需要进行并购融资决策,以筹措大量的资金。因此企业选择不同的并购融资方式,将直接关系到并购成本的高低和并购交易的成败,因此企业并购融资方式选择得是否恰当在并购过程中就显得尤为重要。目前,从大量学者的研究成果来看,影响上市公司并购融资方式的因素很多,其中最重要的影响因素可以概括为以下 3 个方面,即上市公司的股权结构、财务状况(企业规模、成长性、盈利能力、资本结构)和并购类型。应该注意到的是,与其他影响因素相比,股权结构和并购融资方式之间关系更为复杂。这种复杂性主要表现在:一、主并企业和目标企业自身股权结构的复杂;二、不同股东对融资风险、融资成本、权益报酬的要求多样;三、不同融资方式会反过来影响企业的股东权益和股权结构。正是由于二者之间这种错综复杂的关系,才使得企业各股东在进行并购融资决策时,不得不权衡各种融资方式带来的收益、成本和风险,以便选择恰当的融资方式来实现成功并购。因此研究股权结构对并购企业融资方式的影响就十分重要。此外,考虑到我国企业股权结构的特殊性,研究我国上市公司股权结构与并购融资方式选择的意义就不言而喻。

......

0.2 文献综述

国外对于并购融资理论的研究最早可以追溯到 MM 理论,之后经过长达近半个世纪的不断探索,已逐渐形成了比较完整的企业并购融资理论体系。该体系主要包括了 MM 理论、代理理论、不对称信息理论、优序融资理论、控制权理论等融资理论。1958 年 Miller 提出 MM 理论,随后又在 1977 年对其进行了扩展。MM 理论及其扩展认为当债务融资带来的边际税盾收益大于其边际破产成本时,收购企业应选择债务融资方式进行并购融资,例如发行债券、银行借款等方式。20 世纪 70 年代,学者们认为 MM 理论及其扩展没有考虑负债导致的风险和费用因素,因此将权衡理论和破产成本理论加入到 MM 理论中,并认为企业的最优融资结构应该是在负债价值最大化和破产成本以及代理成本之间衡量的最佳结果。1984 年,梅耶斯·斯图尔特(Mayers Stewart)等学者通过权衡负债带来的避税收益、破产成本、代理成本三者之间的关系,得出了企业最优的融资结构,同年梅耶斯与尼古拉斯(Nicholas S Majluf)进一步分析了非对称信息给企业融资成本带来的影响,提出了优序融资理论。而这与 Jense(1986)的提出的,股东偏好高负债,低自由现金流的理论相冲突。美国的 Harris 和 Raviv (1988)经过研究认为,资本交易会引起剩余收益和剩余控制权的分配问题。该理论认为债务融资适用于简单的治理结构,股权融资适用于复杂的治理结构,即从控制权等的角度解释了为什么股票和债券会成为最重要的融资工具。

......

1 股权结构影响并购融资方式的理论分析

1.1 股权结构内容的界定

股权结构是指各股东持有公司股份的情况,以及不同性质的股东导致的不同行为方式的差异。具体而言对股权结构的研究就是从产权结构角度对各股东的身份、持股比例、持股方式等方面的差异进行分析,从而确定恰当股权结构的研究。它主要体现在企业控制权和剩余收益权以及二者的分布与匹配状况①。在现代企业制度下,公司根据股东持有的股份数来确定其剩余收益权的大小,而股东的控制权大小在取决于股份数量的同时还依赖于企业的决策制度,因此可能存在拥有较少股份就可以控制企业的情况。从实际情况来看,股权结构主要涉及三个方面:一是股权集中程度,即公司股份集中于大股东的程度,通常用第一大股东持股比例来衡量。二是控股股东性质,即第一大股东身份,一般分为国有控股型,法人控股型和社会公众股东控股型。其中国有控股型是指由国家或代表国家持股的机构对公司持多数股份,包括国家股和国有法人股;法人控股型是指由企业法人及其他机构持股者对公司拥有控制权的情况,主要指社会法人股。社会公众股东控股是指由家族或个人实际掌握公司控股权的情况。三是最终控股股东的持股方式。最终控股股东可能由于交叉持股或者金字塔持股结构、优先投票权等方式导致其控制权和所有权(现金流权)分配不对等,从而产生代理问题影响企业决策。通常用企业最终控股股东的控制权与现金流权的比例作为衡量二者分离程度的方式。为了直观地描述股权结构,本文将从三个方面对股权结构进行度量:(1)所有权的集中程度,即第一大股东的持股比例;(2)所有者的身份,即控股股东的性质;(3)最终控股股东的控制权和所有权的分离程度,即最终控股股东两权分离度②。

.......

1.2 并购融资方式的分类与特征

企业在进行并购时往往采用多种手段,由于各种交易方式交织在一起难以明确界限,因此将这些活动统称为并购。在实务中通常将并购分为狭义的并购和广义的并购。其中狭义的并购仅指兼并和收购,广义的并购则指某一企业通过重组、置换、剥离、回购、借壳、买壳等多种产权交易活动从而获得其他企业的控制权的行为。本文研究的并购属于狭义上的并购,即兼并和收购。并购融资是指企业为顺利完成并购,通过各种渠道、运用各种手段规划资本结构、进行资金融通的行为。并购交易成功与否往往取决于并购融资方式选择是否恰当。并购融资方式的种类很多,我们通常按照资金来源的不同将并购融资分为内源融资和外源融资。内源融资是指依靠企业内部资金的积累融通资金,内源融资往往使用的是企业的自有资金,内源融资的优点是不需要依靠外界就可以筹措到资金,因此企业无需承担债务以及定期还本付息的压力或遭受控制权稀释甚至控制权丧失的威胁。然而企业内部资金毕竟有限,对于并购融资来说,仅使用内源融资可能不能很好的满足资金需求,此时外源融资就成为一条重要融资渠道。内源融资主要包括自有资金和专项基金;外源融资主要包括债务融资(贷款、企业债券),股权融资(优先股、普通股),和混合融资(可转换债券、认股权证)。其中中国上市公司常用的并购融资方式是股权融资、债务融资、自有资金和无偿划转。只有少数企业在并购融资时使用了可转换债券。

.......

3 实证分析及结果.....26

3.1 实证分析步骤与方法...... 26

3.1.1 实证分析步骤........ 26

3.1.2 实证分析方法........ 26

3.2 描述性统计分析.... 27

3.3 相关性检验....... 30

3.4 单因素方差分析.... 32

3.5 LOGISTIC 回归分析......34

4 结论.....39

4.1 研究结论...... 39

4.2 研究局限...... 40

3 实证分析及结果

3.1 实证分析步骤与方法

根据第二章的理论研究分析,本文对并购融资方式的研究将主要通过以下四步进行。

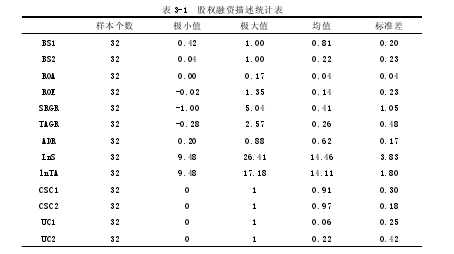

(1)首先进行描述性统计分析,对样本数据的构成、变量的分布进行初步分析。概括反映变量之间的关系。对股权结构给并购融资方式产生的影响有初步了解。

(2)其次进行相关性分析,对各自变量、控制变量进行相关性分析,考察变量之间是否存在严重的多重共线性问题,剔除存在多重共线性的变量。

(3)再次,对剩余变量进行单因素方差分析,分别考虑单个因素对各观测值的影响,比较各因素在不同分类水平下的均值是否有显著差异。分析不同股权结构是否在并购融资方式选择上存在差异,进一步了解股权结构以及其他控制变量对并购融资方式的影响。剔除对并购融资方式影响不显著的变量。

(4)最后综合未被剔除的变量,进行多项 Logistic 回归。进行多项 Logistic回归分析时,首先对各项控制变量(企业盈利能力、成长性、资本成本等)进行多项 logistic 回归,之后把自变量带入方程再做回归,分别比较两次回归得出的模型拟合优度以及各系数的显著性,最后并对对模型结果进行分析得出结论。

......

结论

本文从理论上分析了股权结构对并购融资方式的影响,并且结合前辈学者的研究成果从主并企业与被并企业的角度提出了 6 个假设,并通过实证分析逐一对其进行了检验。根据分析本文得到如下结论:

(1)主并企业和目标企业的股权集中度对并购融资方式有显著影响。主并企业股权集中度越高,越偏向于无偿划转和股权融资的并购融资方式;主并企业股权集中度越低,越偏向于自有资金和债务融资的并购融资方式。目标企业股权集中度越高并购融资越倾向于非股权融资;目标企业股权集中度越低并购融资越倾向于股权融资。主并企业的控股股东性质对并购融资方式有显著影响。当主并企业控股股东为国有股时,偏向于无偿划转和股权融资;当主并企业控股股东为非国有股时偏向于使用自有资金和债务融资。

(2)目标企业的控股股东性质对并购融资方式的影响不显著。说明目标企业控股股东性质的差异并未造成主并方并购融资决策的差异。主并企业和目标企业最终控制权与现金流权是否分离对并购融资方式的影响也不显著。原因主要是由于受样本数据所限,由于我国上市公司股权集中度普遍较高,且两权的分离程度相对而言也不高,本文收集到的并购企业存在两权分离状况的样本数较少,因此数据未显示出两权分离对并购融资方式的影响,但最终控制权与现金流权的分离是否对并购融资方式产生影响还有待研究。

............

参考文献(略)