保险资金ABS投资分析

时间:2022-06-19 来源:51mbalunwen.com

本文是一篇投资分析论文,笔者认为保险公司和保险资管资金在投资不动产项目、基础设施项目、股权投资项目等领域与诸多大型企业包括房地产开发商建立了较为深入的合作关系,客户关系良好,发展上海保交所 ABS 有天然的优势。上海保交所 ABS 如能不断扩大基础资产范围,吸引更多融资人、投资人进入上海保交所市场,适度降低融资成本,关注实体经济的中长期多样化融资需求,上海保交所 ABS 大有可为。

第 1 章 引言

1.1 研究背景

与美国、欧洲、日本等资产证券化开展的较早、较好的国家和地区相比,我国资产证券化业务问世较晚。近年来,在借鉴美国、欧洲、日本等国家地区资产证 券 化 发 展 的 先 进 经 验 的 基 础 上 , 我 国 信 贷 资 产 证 券 化 ( Credit AssetsSecuritization,以下简称“信贷 ABS”)、企业资产证券化(Asset-backed Securities,以下简称“企业 ABS”)和资产支持票据(Asset-Backed Medium-term Notes,以下简称“ABN”)齐头并进,迅猛发展,有力地满足了企业多方面的融资需求,有力的支持了实体经济和民营企业的发展。截至 2020 年 12 月 31 日,我国信贷ABS、企业 ABS 和 ABN 累计发行规模已高达人民币 106,352.58 亿元①,存量余额也已达人民币 49,938.28 亿元,其中沪深交易所 ABS 无论是累计发行规模还是存量余额均占据我国 ABS 市场②的半壁江山。

我国 ABS 市场的投资人以银行和除保险资金及保险资管资金以外的非银机构投资人为主,保险资金和保险资管资金参与 ABS 比例较低,这与保险资金风险偏好较低的属性有关,也与保险系 ABS 发展严重滞后等因素密切有关。

1.2 研究目的及意义

本文主要通过深入研究资产证券化在美国、欧洲和日本等国家地区的发展情况和特点,以及对我国资产证券化业务发展的借鉴意义;详细分析国内资产证券发展历程,介绍信贷 ABS、企业 ABS 和 ABN 发展情况,重点分析上海保险交易所 ABS(以下简称“上海保交所 ABS”或“保交所 ABS”)的发展和保险资金 ABS 投资的具体模式,找出保险资金和保险资管资金在开展 ABS 过程中的可能存在的问题和不足,并针对这些存在的问题和不足提出一系列有针对性的意见和政策指导建议。

1.2.1 理论意义

本文分析了我国 ABS 市场基本情况,重点分析了保交所 ABS 的发展和保险资金 ABS 投资的具体模式,找出保险资金和保险资管资金在进行 ABS 投资和风险管理过程中的可能存在的问题和不足,分析了上海保险交易所(以下简称“上海保交所”)ABS(以下简称“上海保交所 ABS”或“保交所 ABS”)发展缓慢的原因,并针对这些存在的问题和不足提出一系列有针对性政策建议,在一定程度上丰富了资产证券化和保险 ABS 的理论内涵。

1.2.2 实践意义

与银行间发行的信贷 ABS、交易所的企业 ABS、银行间市场交易商协会的资产支持票据相比,上海保交所 ABS 由于种种原因发展缓慢,既影响了保险资金资产配置,又难以满足实体经济多方面的融资需求,降低了保险资金的竞争力。近年来,随着保交所 ABS 各项规章制度日益健全,保交所 ABS 快速发展,尤其是 2020 年下半年以来,短短半年注册规模已达近千亿,发行规模也逐步增长,笔者作为业界一员也亲身经历了这一过程,本文对保交所 ABS 的未来长足发展有一定的实践意义和指导作用。

第 2 章 海内外资产证券化发展概况

2.1 美国资产证券化发展情况

资产证券化是二十世纪全球具有突破性意义的金融衍生工具的重要创新成果,至今已有近 50 年的历史。

1970 年,美国的政府国民抵押贷款协会在金融市场上发行了以住房抵押贷款为基础资产的住房抵押贷款支持证券,这是全球首单住房抵押贷款支持证券,也标志着资产证券化业务①的正式诞生,1970 年也被誉为资产证券化元年。1985年 3 月,美国斯佩里金融租赁有限公司发行了全球首支融租资产为基础资产的租赁资产支持证券。后来美国资产证券化基础资产的范围逐步扩展,从信贷资产,如住房抵押贷款、信用卡贷款、汽车消费贷款、学生贷款等,逐步扩展到实物资产,内涵日益扩大。目前,资产证券化已发展成为与债券融资、股权融资并驾齐驱的主流的金融工具,深受投资者和融资人的喜爱。 2.2 欧洲资产证券化发展情况

2.2 欧洲资产证券化发展情况

1987 年,英国的全英住房贷款有限公司在英国发行了住房抵押贷款支持证券(RMBS),这也是欧洲地区的首支资产证券化产品。1999 年 1 月,欧元诞生,欧元区内部金融市场发达,随着内部汇率风险消失,市场繁荣,欧元区企业融资需求不断涌现,资产证券化市场参与主体不断增加,机构投资人越来越成熟,都对欧洲资产证券化的快速发展起到了积极地推动作用。

欧洲各国发行资产证券化与美国相比较的特点是发行人不出表,投资者既对发起人保留追索权,也可以对基础资产有追索权,该种模式解决了发行人的流动性问题,可以更加有效地解决发行人的融资需求;另一特点是主要是市场化推动,而美国则有房地美和房利美等准政府信用机构的参与,这种类政府信用机构加入进来提供增信虽然可以提高了证券的信用等级,但也增加了发行人的融资成本,所以一般来说欧洲模式更加市场化,欧洲发行的资产证券化产品的债项评级整体比美国略低。另外在出表问题上,欧洲采用的国际财务报告准则 IFRS 比美国采用的美国通用会计准则 GAAP 更为严格,相比而言,更严格的会计准则加大了发行人的出表可能性,这也是欧洲表内资产证券化占比较大、更偏重表内资产证券化的重要原因。

第 3 章 保险类 ABS 发行状况分析...............................14

3.1 保险类 ABS 的发展脉络......................................14

3.1.1 保险类 ABS 试点时期................................... 14

3.1.2 保险 ABS 常规发展时期.......................... 15

第 4 章 保险系公募基金投资 ABS 情况和问题分析...........................22

4.1 保险系公募基金投资交易所 ABS 概况............................22

4.2 2020 年保险系公募基金投资交易所 ABS 情况...................................23

第 5 章 结论:政策建议..................................31

5.1 积极参与、大力推进上海保交所 ABS 发展................................31

5.2 积极推进上海保交所 ABS 成为标准化债权类资产..................................32

第 4 章 保险系公募基金投资 ABS 情况和问题分析

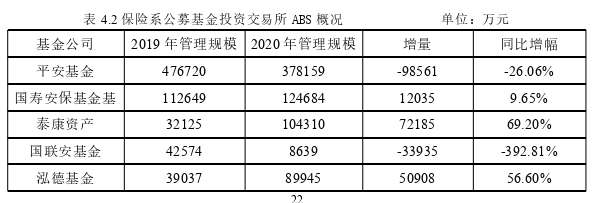

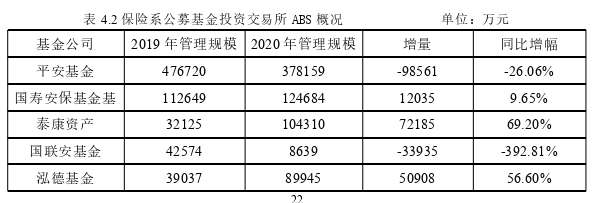

4.1 保险系公募基金投资交易所 ABS 概况 2020 年,各保险系公募基金投资 ABS 余额为 728731 万元,较上年减少 73085万元,降幅约 10%。投资 ABS 规模减少的重要原因是 2020 年下半年一系列信用债违约事件影响,主要是河南煤炭国企永煤集团,对保险系公募基金投资地方国企发行的 ABS 形成较大影响,另外产业新城运营商&开发商华夏幸福现金流紧张也对保险系公募基金投资民营房企发行的 ABS 有直接影响。此时更加考验各家机构的信评和风险管理能力。

2020 年,各保险系公募基金投资 ABS 余额为 728731 万元,较上年减少 73085万元,降幅约 10%。投资 ABS 规模减少的重要原因是 2020 年下半年一系列信用债违约事件影响,主要是河南煤炭国企永煤集团,对保险系公募基金投资地方国企发行的 ABS 形成较大影响,另外产业新城运营商&开发商华夏幸福现金流紧张也对保险系公募基金投资民营房企发行的 ABS 有直接影响。此时更加考验各家机构的信评和风险管理能力。

第 5 章 结论:政策建议

5.1 积极参与、大力推进上海保交所 ABS 发展

我国的保险资产管理伴随着保险业的发展而壮大,目前保险资金运用余额近21 万亿元,已经成为金融市场的重要组成部分、服务实体经济的重要力量。上海保险交易所作为保险行业的基础设施和综合服务平台,以建设标准化、规范化、数字化场内保险交易功能框架体系为目标,负责搭建保险、再保险、保险资管等业务平台,履行服务监管、服务市场两个职责,推动实现“让保险交易更有效率”。

保交所 ABS 是保险公司和保险资管公司参与 ABS、服务实体经济的主战场。大力发展保交所 ABS,可以进一步拓宽保险资金投资范围,满足中短期保险资金的资金运用需求,在提升投资收益的同时也可在一定程度上分散投资风险。虽然上海保交所 ABS 目前发行规模上还不能与信贷 ABS、交易所 ABS 和 ABN 相提并论。但近年来上海保交所 ABS 相关的配套制度不断健全和完善,尤其是 2020年 05 月 12 日中保登公司发布《关于资产支持计划分期发行有关事项的通知》,标志着上海保交所 ABS 配套制度已经基本健全,也标志着上海保交所 ABS 注册制的到来,基本具备了与信贷 ABS、企业 ABS 和 ABN 竞争的能力。上海保交所 ABS 注册制改革后将大幅提高审批效率,发行效率也得以提高。保险资管公司更了解保险资金的和偏好和需求,保险资管设计保交所 ABS 产品也更能满足保险资金投资 ABS 对基础资产、期限和收益等多方面的要求。

2020 年 7 月 13 日,中保登公司出具“太平-一方供应链资产支持计划 1 号”注册通知书,该计划受托人为太平资产管理有限公司,核心企业为万科企业股份有限公司,注册规模人民币 50 亿元。2020 年 7 月 27 日,中保登公司出具“平安—恒和信 1 号供应链资产支持计划”注册通知书,该计划受托人为平安资产管理有限责任公司,核心企业为碧桂园控股有限公司和碧桂园地产集团有限公司,注册规模人民币 20 亿元。这是《关于资产支持计划分期发行有关事项的通知》出台后获准注册的前两单产品,目前交易所 ABS 和交易商协会 ABN 发行规模最大的房企供应链资产证券化产品也获得了上海保交所和中保登的认可。

参考文献(略)

第 1 章 引言

1.1 研究背景

与美国、欧洲、日本等资产证券化开展的较早、较好的国家和地区相比,我国资产证券化业务问世较晚。近年来,在借鉴美国、欧洲、日本等国家地区资产证 券 化 发 展 的 先 进 经 验 的 基 础 上 , 我 国 信 贷 资 产 证 券 化 ( Credit AssetsSecuritization,以下简称“信贷 ABS”)、企业资产证券化(Asset-backed Securities,以下简称“企业 ABS”)和资产支持票据(Asset-Backed Medium-term Notes,以下简称“ABN”)齐头并进,迅猛发展,有力地满足了企业多方面的融资需求,有力的支持了实体经济和民营企业的发展。截至 2020 年 12 月 31 日,我国信贷ABS、企业 ABS 和 ABN 累计发行规模已高达人民币 106,352.58 亿元①,存量余额也已达人民币 49,938.28 亿元,其中沪深交易所 ABS 无论是累计发行规模还是存量余额均占据我国 ABS 市场②的半壁江山。

我国 ABS 市场的投资人以银行和除保险资金及保险资管资金以外的非银机构投资人为主,保险资金和保险资管资金参与 ABS 比例较低,这与保险资金风险偏好较低的属性有关,也与保险系 ABS 发展严重滞后等因素密切有关。

1.2 研究目的及意义

本文主要通过深入研究资产证券化在美国、欧洲和日本等国家地区的发展情况和特点,以及对我国资产证券化业务发展的借鉴意义;详细分析国内资产证券发展历程,介绍信贷 ABS、企业 ABS 和 ABN 发展情况,重点分析上海保险交易所 ABS(以下简称“上海保交所 ABS”或“保交所 ABS”)的发展和保险资金 ABS 投资的具体模式,找出保险资金和保险资管资金在开展 ABS 过程中的可能存在的问题和不足,并针对这些存在的问题和不足提出一系列有针对性的意见和政策指导建议。

1.2.1 理论意义

本文分析了我国 ABS 市场基本情况,重点分析了保交所 ABS 的发展和保险资金 ABS 投资的具体模式,找出保险资金和保险资管资金在进行 ABS 投资和风险管理过程中的可能存在的问题和不足,分析了上海保险交易所(以下简称“上海保交所”)ABS(以下简称“上海保交所 ABS”或“保交所 ABS”)发展缓慢的原因,并针对这些存在的问题和不足提出一系列有针对性政策建议,在一定程度上丰富了资产证券化和保险 ABS 的理论内涵。

1.2.2 实践意义

与银行间发行的信贷 ABS、交易所的企业 ABS、银行间市场交易商协会的资产支持票据相比,上海保交所 ABS 由于种种原因发展缓慢,既影响了保险资金资产配置,又难以满足实体经济多方面的融资需求,降低了保险资金的竞争力。近年来,随着保交所 ABS 各项规章制度日益健全,保交所 ABS 快速发展,尤其是 2020 年下半年以来,短短半年注册规模已达近千亿,发行规模也逐步增长,笔者作为业界一员也亲身经历了这一过程,本文对保交所 ABS 的未来长足发展有一定的实践意义和指导作用。

第 2 章 海内外资产证券化发展概况

2.1 美国资产证券化发展情况

资产证券化是二十世纪全球具有突破性意义的金融衍生工具的重要创新成果,至今已有近 50 年的历史。

1970 年,美国的政府国民抵押贷款协会在金融市场上发行了以住房抵押贷款为基础资产的住房抵押贷款支持证券,这是全球首单住房抵押贷款支持证券,也标志着资产证券化业务①的正式诞生,1970 年也被誉为资产证券化元年。1985年 3 月,美国斯佩里金融租赁有限公司发行了全球首支融租资产为基础资产的租赁资产支持证券。后来美国资产证券化基础资产的范围逐步扩展,从信贷资产,如住房抵押贷款、信用卡贷款、汽车消费贷款、学生贷款等,逐步扩展到实物资产,内涵日益扩大。目前,资产证券化已发展成为与债券融资、股权融资并驾齐驱的主流的金融工具,深受投资者和融资人的喜爱。

1987 年,英国的全英住房贷款有限公司在英国发行了住房抵押贷款支持证券(RMBS),这也是欧洲地区的首支资产证券化产品。1999 年 1 月,欧元诞生,欧元区内部金融市场发达,随着内部汇率风险消失,市场繁荣,欧元区企业融资需求不断涌现,资产证券化市场参与主体不断增加,机构投资人越来越成熟,都对欧洲资产证券化的快速发展起到了积极地推动作用。

欧洲各国发行资产证券化与美国相比较的特点是发行人不出表,投资者既对发起人保留追索权,也可以对基础资产有追索权,该种模式解决了发行人的流动性问题,可以更加有效地解决发行人的融资需求;另一特点是主要是市场化推动,而美国则有房地美和房利美等准政府信用机构的参与,这种类政府信用机构加入进来提供增信虽然可以提高了证券的信用等级,但也增加了发行人的融资成本,所以一般来说欧洲模式更加市场化,欧洲发行的资产证券化产品的债项评级整体比美国略低。另外在出表问题上,欧洲采用的国际财务报告准则 IFRS 比美国采用的美国通用会计准则 GAAP 更为严格,相比而言,更严格的会计准则加大了发行人的出表可能性,这也是欧洲表内资产证券化占比较大、更偏重表内资产证券化的重要原因。

第 3 章 保险类 ABS 发行状况分析...............................14

3.1 保险类 ABS 的发展脉络......................................14

3.1.1 保险类 ABS 试点时期................................... 14

3.1.2 保险 ABS 常规发展时期.......................... 15

第 4 章 保险系公募基金投资 ABS 情况和问题分析...........................22

4.1 保险系公募基金投资交易所 ABS 概况............................22

4.2 2020 年保险系公募基金投资交易所 ABS 情况...................................23

第 5 章 结论:政策建议..................................31

5.1 积极参与、大力推进上海保交所 ABS 发展................................31

5.2 积极推进上海保交所 ABS 成为标准化债权类资产..................................32

第 4 章 保险系公募基金投资 ABS 情况和问题分析

4.1 保险系公募基金投资交易所 ABS 概况

第 5 章 结论:政策建议

5.1 积极参与、大力推进上海保交所 ABS 发展

我国的保险资产管理伴随着保险业的发展而壮大,目前保险资金运用余额近21 万亿元,已经成为金融市场的重要组成部分、服务实体经济的重要力量。上海保险交易所作为保险行业的基础设施和综合服务平台,以建设标准化、规范化、数字化场内保险交易功能框架体系为目标,负责搭建保险、再保险、保险资管等业务平台,履行服务监管、服务市场两个职责,推动实现“让保险交易更有效率”。

保交所 ABS 是保险公司和保险资管公司参与 ABS、服务实体经济的主战场。大力发展保交所 ABS,可以进一步拓宽保险资金投资范围,满足中短期保险资金的资金运用需求,在提升投资收益的同时也可在一定程度上分散投资风险。虽然上海保交所 ABS 目前发行规模上还不能与信贷 ABS、交易所 ABS 和 ABN 相提并论。但近年来上海保交所 ABS 相关的配套制度不断健全和完善,尤其是 2020年 05 月 12 日中保登公司发布《关于资产支持计划分期发行有关事项的通知》,标志着上海保交所 ABS 配套制度已经基本健全,也标志着上海保交所 ABS 注册制的到来,基本具备了与信贷 ABS、企业 ABS 和 ABN 竞争的能力。上海保交所 ABS 注册制改革后将大幅提高审批效率,发行效率也得以提高。保险资管公司更了解保险资金的和偏好和需求,保险资管设计保交所 ABS 产品也更能满足保险资金投资 ABS 对基础资产、期限和收益等多方面的要求。

2020 年 7 月 13 日,中保登公司出具“太平-一方供应链资产支持计划 1 号”注册通知书,该计划受托人为太平资产管理有限公司,核心企业为万科企业股份有限公司,注册规模人民币 50 亿元。2020 年 7 月 27 日,中保登公司出具“平安—恒和信 1 号供应链资产支持计划”注册通知书,该计划受托人为平安资产管理有限责任公司,核心企业为碧桂园控股有限公司和碧桂园地产集团有限公司,注册规模人民币 20 亿元。这是《关于资产支持计划分期发行有关事项的通知》出台后获准注册的前两单产品,目前交易所 ABS 和交易商协会 ABN 发行规模最大的房企供应链资产证券化产品也获得了上海保交所和中保登的认可。

参考文献(略)

相关阅读

- 中国人寿保险(集团)公司股权投资案例分析2020-03-15

- JA公司养老服务中心项目投资效益分析2020-04-20

- 中部四省宏观经济波动比较投资分析 --基于SVAR模型2020-06-25

- CH集团公司社会影响力投资分析研究2020-07-26

- 毅雷私募基金公司风控管理策略的优化研究2020-09-27

- 环境不确定性、客户集中度与银行贷款成本—基于我...2020-10-03

- A公司投资效率的提升对策研究2020-10-09

- 浮梁通用机场项目投资分析2021-02-03

- 芦淞国投AA房地产项目投资分析研究2021-02-05

- 通发公司零部件加工中心建设项目投资分析2021-02-07