公司治理视角下大股东股权质押对公司业绩的影响思考

本文通过动机分析、委托代理理论和成本收益分析等相关理论分析得出研究假设,并构建实证模型对 2014 年-2019 年 A股市场上市公司数据进行实证分析,得出了如下结论:一、大股东股权质押比例与公司绩效之间呈现非线性关系,大股东股权质押比例与公司绩效呈现倒“U“型关系。适度的股权质押比例对公司绩效有促进作用,此时大股东股权质押主要表现出正向协同作用,而当这一比例不断增大达到一定峰值后,则主要变现为负向侵占作用,即随着大股东股权质押比例的提升,公司业绩不断被削弱。

1 绪论

1.1 研究背景与意义

1.1.1 研究背景

近年来,我国资本市场取得长足进步,企业融资渠道不断拓宽,新型融资方式例如股权质押、结构化贷款、众筹、融资租赁等丰富了企业的融资选择。在这其中,股权质押因其审批程序简单便捷、成本低廉、股东控制权不受影响等优点获得了市场的极大关注,成为诸多上市公司股东偏爱的融资方式。股权代表着企业投资者对于股份制企业的法律所有权,随着股权分置改革完成、抵押质押登记系统不断完善,股权具有的财产属性和高流动性属性,确立了其成为质押物的可能性。股权质押逐步在各项法律法规中被确认成为一种新的融资方式。

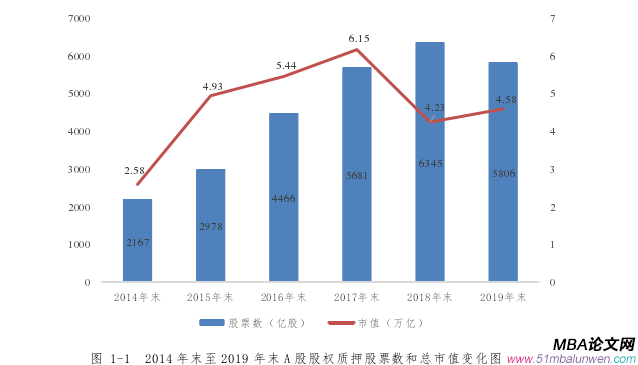

股权质押在近年来发展迅猛,据东方财富网数据显示, 2019 年末,A 股市场质押公司数量达到 3081 家,占整个 A 股市场上市公司的 80%以上,累积质押总市值约 4.58万亿。

图 1-1 2014 年末至 2019 年末 A 股股权质押股票数和总市值变化图

.............................

1.2 研究内容和框架

1.2.1 研究内容

本文将 A 股市场上市公司中存在大股东股权质押行为的公司作为研究对象,首先根据现有文献和相关理论探讨有关大股东股权质押比例对于公司业绩影响的作用机制,并进一步研究加入公司治理后的调节效应。在此基础上,选取 2014-2019 年我国 A 股上市公司财务数据,根据相关假设构建计量分析模型,实证检验大股东股权质押比例对公司业绩的影响,并加入内部和外部两个方面的公司治理行为,检验其在大股东股权质押对公司业绩影响中的调节效应。

1.2.2 论文框架

本文将分为六个部分,具体内容安排如下:

第一章:绪论。此章节主要内容为文章的选题背景、选题意义和研究内容。在此基础上,对论文的框架安排、研究思路和研究方法进行阐述,最后提出文章的创新点和未来可能的研究方向。

第二章:文献综述。此章节主要依托国内外现有研究进行分类梳理,首先就文章涉及的主要变量的概念进行相关综述,包括股权质押、公司业绩、公司治理等方面的文献,然后整理有关大股东行为、股权质押比例、公司治理手段对于公司业绩的影响研究,最后,对于相关研究进行综合评述,总结当前研究进度和可能存在的研究方向。

第三章:理论基础和研究假设。此章节对公司金融领域经典理论中有关股权质押的内容进行总结,并分析大股东股权质押的动机与成本收益关系,总结大股东股权质押对公司业绩产生影响的作用机理,并通过对公司治理相关理论的引入分析公司治理可能存在的调节效用。在理论分析的基础上提出本文的研究假设。

第四章:研究设计。此章节阐述样本选择标准和数据来源,对模型中出现的相关变量的定义和度量方式进行规定。参考现有文献构建实证分析模型。

第五章:实证分析。此章节首先对模型涉及的变量进行描述性统计和相关性分析,并使用上一章设定的模型进行回归分析,对回归结果进行阐释,最后进行稳健型检验。

第六章:结论、政策建议与展望。此章节针对上文实证分析结果做出总结,针对结论对各市场参与主体提出可性的政策建议,并对未来的研究方向提出展望。

.........................

2 文献综述

2.1 概念界定

2.1.1 股权质押

股权质押的概念在我国很早就出现了,1995 年颁布的《担保法》中明确了“依法可以转让的股份、股票”可以作为质押物进行质押。2007 年颁布的《物权法》同样明确股权是合法的质押品。股权质押是指股权持有者与开展相关业务的金融机构签订质押合同,将其持有的股权作为质押标的,获取资金融通的一种方式,这些机构包括银行、券商、信托等。股权持有人被用于质押的股权仍然拥有公司事务的的表决权和决策权,股东地位不受影响,质权人只享有被质押股权的财产权利。金融机构为防止股票价格下跌导致质押标的价值下降从而造成经济损失,会设置“预警线”和“平仓线”管理相关风险,当股价下降到预警线时,金融机构会要求质押股东补仓,而当股价下降到平仓线时,如果股东无法进行补仓或者补全质押资金本息,被质押的股权会被抛售或拍卖。

本文研究的是大股东股权质押行为,由于大股东对公司经营能够产生影响,因此受到学者的更多关注。股权质押行为可能是为满足投资要求,获取高收益而进行的主动质押,其本质是财务运作的杠杆化过程,而有些股权质押行为则是由于公司出现财务困境和资金短缺时被迫采取的手段。

2.1.2 公司业绩

公司业绩是对公司评价的核心指标,通常可以分为单一的和综合的业绩评价指标。单一的业绩评价指标的基础有两种,以 ROA、ROE、EPS 等财务报表相关数据计算而得的财务指标被称为以会计利润为基础的会计指标,而以托宾 Q、股票收益率等市场价格变化衡量公司业绩的被称为以市场价值为基础的市价指标。综合业绩指标则要求根据多个指标对公司业绩进行综合整体的评价。如何对公司经营业绩情况进行准确的评估和有效的衡量,是会计领域的重点问题。

.....................

2.2 有关股权质押的文献综述

2.2.1 股权质押经济后果相关研究

有关股权质押的研究多局限在案例分析和法律法规方面,在现有的股权质押可能产生的经济后果中,学者大致的研究思路分为三大方面,分别是从代理冲突出发的大股东“掏空”行为的研究、股权质押对企业会计决策的影响以及股权质押后资本市场的反应情况。

首先,股权质押可能会激化大股东和中小股东之间的代理冲突,通常学者将这一现象称之为“隧道效益”。股权质押由于可以将股东持有股票提前变现,可能会诱使大股东“套现离场”,Claessens 等人(2000,2002)的研究表明,控股股东可能会将持股公司“掏空”,并通过关联方交易、股东借款等方式将公司的利益占为己有,损害公司价值。控股股东可能会通过交叉持股、多重股权等方式,实现控制权和现金流权的分化,损害中小股东的利益。股权质押的“提前变现”手段同样可以通过大股东加剧控制权收益的获取行为来达成,大股东在放弃持有股份的现金流权后会激化代理冲突(Yeh、Ko、Su,2003)。国内的研究者则从案例分析和实证研究的角度深入研究了这一问题,李永伟等(2007)通过对“明星电力”公司的案例进行分析,认为股权质押限制了大股东的现金流权,为了弥补这一部分的损失,大股东会进一步加大“隧道”行为的实施力度。郝项超等(2009)使用实证分析的方式,得到了相似的结论:股权质押会激化大股东与中小股东之间的代理问题,降低公司价值,股权质押会降低控股股东的监管积极性,从而体现出很强的侵占效应。李雯(2015)对超日太阳的案例分析和杨安妮(2017)对乐视网的分析等同样得出了相似的结论,即在大股东股权质押后其转移公司资产的行为动机更加强烈。张龙平(2016)则研究审计师的行为,间接地指出股权质押产生的潜在风险,他认为审计师在对有大股东股权质押行为的公司进行审计时,能够及时发现激化的代理冲突和经营问题,通过上调审计费用等方式将这一信息反应到市场中。张俊瑞等(2017)使用实证研究的方法研究发现公司如果存在大股东股权质押行为,则会被聘请的审计机构收取更高的审计费用。

................................

3 理论基础和研究假设 .................................... 15

3.1 股权质押相关理论 ......................................... 15

3.1.1 股权质押的动机 ...................................... 15

3.1.2 第二类委托代理理论 ........................ 16

4 研究设计 .................................... 22

4.1 样本选择与数据来源 ........................................... 22

4.2 变量选择 ................................ 22

5 实证分析 .......................................... 26

5.1 描述性统计 .................................... 26

5.2 相关性分析 ...................................... 27

5 实证分析

5.1 描述性统计

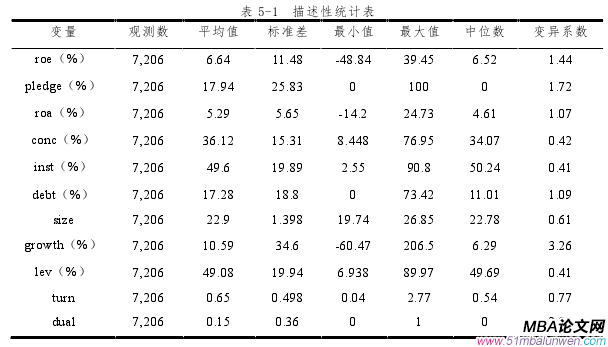

在本文的实证分析部分,本文先对于数据中出现的特殊异常值进行处理,并对所选取的数据进行了描述性统计,结果如下表所示:

表 5-1 描述性统计表

...................................

6 结论、政策建议与展望

6.1 结论

股权质押因其审批程序简单便捷、成本低廉等优势不断获得上市公司股东的青睐,成为当前较受关注的新型融资方式。2019 年末,A 股市场质押公司数量占整个 A 股市场上市公司的 80%以上。在对股权质押的相关理论进行梳理后,可以发现大股东股权质押对公司绩效存在两种效应。一方面,股权质押的便捷度能够解决上市公司资金短缺问题,且为避免公司控制权转移的风险,股权质押的股东有动机积极参与公司治理,提高公司业绩从而稳定股价,大股东股权质押表现出对上市公司业绩的正向协同作用。另一方面,股权质押能够将股价波动风险转嫁给提供质押服务的金融机构,加剧大股东侵害小股东利益的行为,表现出对上市公司业绩的负向侵占作用。此外,公司内部和外部的治理手段例如股权集中度、董事长与总经理两职合一、机构投资者持股比例、债务投资者的监督等都可能对股权质押对公司业绩的作用过程中产生影响。本文基于公司治理的视角,将大股东股权质押作为研究对象,探究了大股东股权质押比例对公司业绩的影响,并加入公司治理的因素作为调节变量,研究这些公司治理手段对大股东股权质押比例与公司业绩之间的关系可能产生的影响。通过动机分析、委托代理理论和成本收益分析等相关理论分析得出研究假设,并构建实证模型对 2014 年-2019 年 A股市场上市公司数据进行实证分析,得出了如下结论:

一、大股东股权质押比例与公司绩效之间呈现非线性关系,大股东股权质押比例与公司绩效呈现倒“U“型关系。适度的股权质押比例对公司绩效有促进作用,此时大股东股权质押主要表现出正向协同作用,而当这一比例不断增大达到一定峰值后,则主要变现为负向侵占作用,即随着大股东股权质押比例的提升,公司业绩不断被削弱。

二、内部公司治理手段对大股东股权质押比例与公司绩效关系有影响。首先,从股权结构来看,股权集中度与公司绩效正相关,且在大股东股权质押比例较低时,股权集中度高的企业对股权质押促进公司业绩有增强作用,即进一步提升业绩。在大股东股权质押比例较高时,股权集中度高的企业对股权质押抑制公司业绩有削弱作用,即减少业绩下滑。此外,从董事会治理角度看,董事长和总经理两职合一对大股东股权质押与公司业绩的关系中有负向的调节作用。

参考文献(略)

- 独立董事科研背景对上市公司财务治理的影响--基于...2020-03-07

- 政策性融资担保机构的公司治理优化研究--以ZD融资...2020-04-21

- 天顺公司并购AB公司的并购决策研究2020-05-15

- 高管职业背景、薪酬结构和企业绩效2020-06-09

- 高管薪酬攀比与主动离职——基于参照点契约理论视...2020-07-19

- 深度贫困地区农民专业合作社法人治理结构研究——...2020-07-26

- 董事高管责任保险、技术创新与企业价值公司治理分析2020-08-10

- 独立董事监督职能公司治理研究——以西藏上市公司为例2020-08-19

- 农村商业银行智能网点的零售业务转型策略研究——...2020-09-15

- 煤炭企业可持续发展能力评价研究——基于财务与非...2020-11-26